Long vs. Short Pozisyonlar: Long ve Short İşlem Nedir?

Kripto fiyat hareketlerine göre pozisyon almanın, yatırımcılara yükseliş senaryolarının yanı sıra düşüş senaryolarında da işlem imkânı sunduğunu biliyor muydunuz? Kaldıraçlı işlemlerde long ve short pozisyon kavramları da bu noktada devreye girer. Long pozisyon, fiyatın yükselebileceği beklentisiyle açılır; short pozisyon ise fiyat düşüşünden yararlanmayı hedefleyen bir strateji olarak kullanılır.

Bu kavramlar, standart piyasalarda da köklü biçimde yer alır ve kripto tarafında çoğu zaman daha dinamik, hızlı tepki gerektiren yapılar içinde ele alınır. Bu yazımızda long ve short işlemlerinin ne anlama geldiğini, aralarındaki farkları, nasıl uygulandıklarını ve risk yapılarını kapsamlı şekilde ele aldık; hazırsanız başlayalım!

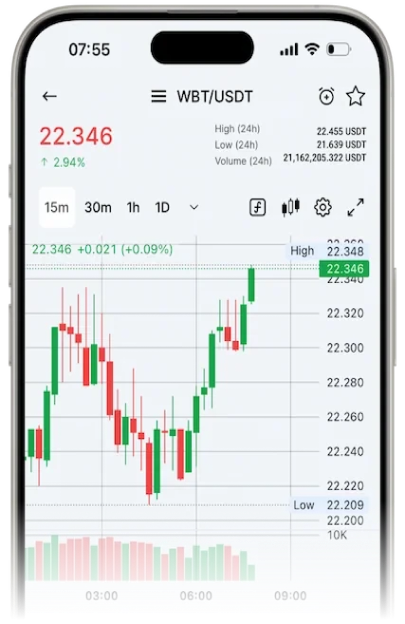

Anlık Kripto Paralar

Kripto İşlemlerinde Long ve Short Ne Demek?

Kripto piyasasında long veya uzun pozisyon, fiyatın yükselebileceği varsayımıyla vadeli işlem piyasalarında kaldıraç ile açılan pozisyonu ifade eder. Uzun pozisyon açan yatırımcı, varlığın değerinin mevcut seviyeden yukarı yönlü hareket edebileceğini düşünür. Fiyat yükseldikçe pozisyonun kâr potansiyeli artar; fiyat düşerse pozisyon eksiye dönebilir. Long işlemi, bir kripto paranın değer kazanmasına dayalı bir strateji olduğu için piyasanın yukarı yönlü hareket etmesini gerektirir.

Türkçeye kısa pozisyon olarak geçen short veya shorting işlemi, long işlemlerinin tam tersi yönde çalışır. Kısa pozisyon açan yatırımcı, fiyatın düşebileceğini öngörür ve düşüş gerçekleştiği sürece pozisyon değer kazanır. Fiyat yükselirse short pozisyon zarar etmeye başlayabilir. Kriptoda shorting, varlığın değer kaybetmesine yönelik beklentilere dayanır ve piyasadaki negatif yönlü hareketleri değerlendirmeye imkân tanıyabilir.

Kripto sektöründe long-short ayrımı, spot ticaret mantığından farklıdır çünkü burada pozisyon açma, marjin kullanımı ve teminat yönetimi gibi ek kavramlar devreye girer. Bu nedenle fiyat yönü hakkındaki beklentinin yanı sıra risk yönetimi de önemli bir bileşen hâline gelir.

Long Squeeze Nedir: “Uzun Pozisyon Sıkışması” Hakkında Bilmeniz Gerekenler

Makaleyi okuyunStandart Piyasalarda Long ve Short Nedir ve Kripto Piyasası ile Farkı Var mı?

Klasik piyasalarda long pozisyon kavramı uzun yıllardır kullanılır. Örneğin hisse senedinde uzun pozisyon açmak, bir şirketin payını satın alıp fiyatın artmasını beklemek anlamına gelir. Short pozisyon ise daha çok türev piyasalarında, vadeli işlemlerde ve opsiyon türlerinde görülür. Kısa pozisyonun mantığı, aslında varlığa sahip olmadan onun üzerinden düşüş beklentisiyle pozisyon almak üzerine kuruludur.

Kripto piyasasında long ve short yapıları benzer mantıkla işlese de önemli farklar bulunur. Kripto varlıklar 7/24 işlem gördüğü için uzun ve kısa pozisyonlar klasik piyasalara kıyasla daha hızlı tetiklenebilir. Ayrıca volatilite çok daha yüksek olabileceği için Stop-Loss seviyeleri, teminat yönetimi ve risk takibi daha hassas bir önem taşır. Standart piyasalarda işlemler daha sınırlı zaman aralıklarında gerçekleştiği için fiyat hareketlerinin hızı genelde daha düşüktür; kripto tarafında ise mikro hareketler bile etkili olabilir.

Bir diğer fark, kripto piyasasında piyasa duyarlılığının anlık haber akışına çok daha hızlı tepki vermesidir. Bu da long ve short pozisyonların klasik piyasalara göre daha sık kontrol edilmesini gerektirebilir.

Karşılaştırmalı İnceleme: Long mu Short mu?

Aşağıdaki tabloda uzun ve kısa pozisyonlu işlemlerin genel özelliklerini, risk yapılarını ve kullanım alanlarını karşılaştırmalı olarak özetledik; gelin, birlikte inceleyelim:

| Ölçüt | Long Pozisyon | Short Pozisyon |

| Temel Beklenti | Fiyat artabilir | Fiyat düşebilir |

| Kâr Mantığı | Fiyat yükseldikçe kâr potansiyeli artar | Fiyat düştükçe kâr potansiyeli artar |

| Temel Risk | Fiyatın düşmesi | Fiyatın yükselmesi |

| Kullanım Alanı | Yükseliş trendleri ve momentum dönemleri | Düşüş trendleri, haber akışı kaynaklı geri çekilmeler |

| Stop-Loss Emir Mantığı | Destek seviyelerine yakın belirlenmesi tercih edilebilir | Direnç seviyelerine yakın belirlenmesi tercih edilebilir |

| Likidasyon Dinamiği | Ani düşüşlerde risk artabilir | Ani yükselişlerde risk artabilir |

| Kullanıcı Davranışı | Piyasa iyimserken daha sık tercih edilebilir | Belirsizliklerde ya da sert haber akışlarında görülebilir |

| Trend Uyumu | Boğa senaryolarında daha uygun olabilir | Ayı senaryolarında daha uygun olabilir |

| Psikolojik Etki | Yükseliş beklentisi motivasyon yaratabilir (FOMO eğilimleri) | Düşüş beklentisi daha temkinli yaklaşım gerektirebilir (FUD eğilimleri) |

| Zamanlama Önemi | Trend devamı varsa avantaj sağlayabilir | Ters köşe hareketler daha sert olabilir |

Aynı Anda Hem Long Hem Short Açmak: Hedging

Bazı tüccarlar risklerini dengelemek için aynı varlık üzerinde hem uzun hem kısa pozisyon açmayı tercih edebilir. Bu uygulama yaygın bir hedging yöntemi olarak bilinir. Riskten korunma stratejisi olarak da bilinen hedging’in temel amacı, piyasa döngüsünün yön belirsizliğini azaltmak ve portföyü ani fiyat değişimlerine karşı dengelemektir. Yani yatırımcı tek bir senaryoya bağlı kalmadan, fiyatın olası farklı yönlerine karşı kendini korumayı hedefleyebilir.

Bununla birlikte bazı kripto borsaları, piyasa suistimallerini ve manipülasyon ihtimallerini azaltmak amacıyla aynı anda uzun ve kısa pozisyonlar açmayı sınırlayan çeşitli kurallar koyabilir. Bu kısıtlamalar, pozisyonların otomatik kapanması, teminat oranı değişiklikleri veya çift yönlü işlem açmanın engellenmesi gibi mekanizmalar içerebilir. Bu nedenle bu tür bir hedging, her platformda aynı şekilde uygulanmayabilir.

Riskten korunma stratejisi doğru kullanıldığında riskleri gerçekten de azaltabilir; ancak yine de piyasa hareketlerini tamamen etkisiz hâle getirmesi beklenmez. Fiyat çok hızlı yön değiştirirse iki pozisyonun da zarar yazdığı senaryolar oluşabilir.

Long-Short Likidasyon Oranları: Hangisi Daha Riskli?

Uzun ve kısa pozisyonlarda likit olma riski, fiyatın pozisyona ters yönde hareket etmesine bağlıdır. Genel eğilim, piyasanın uzun vadede yukarı yönlü bir eğilim göstermesi nedeniyle long işlemlerin daha sık açılması ve bu nedenle toplu long likidasyonlarının belirli dönemlerde yoğunlaşmasıdır. Ancak bu durum tek başına short işlemlerin daha güvenli olduğu anlamına kesinlikle gelmez.

Düşüş dönemlerinde kısa pozisyonların likidasyon riski belirgin şekilde artabilir. Fiyat keskin bir şekilde yükselirse kısa pozisyonlar hızlı şekilde risk altına girebilir. Kripto piyasasının volatil yapısı nedeniyle hem uzun hem kısa pozisyon tarafında likidasyonlar dalgalı bir görünüm sunabilir. Yani hangisinin daha riskli olduğu koşullara bağlıdır; piyasanın o anki yönüne ters pozisyonda olmak her iki senaryoda da likidasyon ihtimalini yükseltebilir.

Kripto İşlemlerinde Long-Short Nasıl Yapılır?

Kripto piyasasında long veya short pozisyon açma süreci, belirli bir mantığa dayanan adımlarla ilerler. Pozisyon açmadan önce yatırımcı fiyat yönüne dair bir beklenti oluşturur. Bu beklenti teknik analizden, piyasa duyarlılığı verilerinden, on-chain (zincir üstü) indikatörlerden veya haber akışından etkilenebilir. Yön belirlendikten sonra uzun ya da kısa pozisyonlu işlem tercih edilir; yatırımcının fiyat yükselebilir beklentisi varsa uzun, düşebilir beklentisi varsa da kısa pozisyon seçilir.

Bu noktadan sonra işlem süreci genellikle aşağıdaki temel akışa dayanır:

- Kaldıraç (teminat) oranı ve pozisyon büyüklüğü belirlenir.

- Pozisyon açılır ve fiyatın ters yönlü hareketine karşı Stop-Loss emri oluşturulur.

- Pozisyon aktifken teminat oranı ve volatilite düzenli olarak izlenir.

- Fiyat beklenti doğrultusunda ilerlerse pozisyon kademeli veya doğrudan kapatılır; ters yönde hareketlerde zarar büyümeden çıkış yapılır.

İşlem boyunca ani fiyat sıçramalarına, likidasyon seviyesine yaklaşmaya ve yüksek volatilite dönemlerine karşı dikkatli olmak, sağlıklı bir pozisyon yönetiminin en önemli unsurlarındandır.

Kriptoyu Birlikte Öğrenelim mi?

İşin Özeti

Long (uzun) ve short (kısa) pozisyonlar, fiyat yönüne göre işlem yapmayı sağlayan iki temel stratejidir. Uzun pozisyon yükseliş beklentisine dayanır; kısa pozisyon düşüş beklentisini değerlendirir. Her iki pozisyon türünün de kendine özgü avantajları, riskleri ve kullanım alanları bulunur. Kripto piyasasında bu işlemler daha hızlı tepki gerektirebileceği için teminat yönetimi, uygun emir seviyeleri ve piyasa yönüne dair doğru bir şekilde fiyat analizi yapılması önemli bir yer tutar.

Long-short işlemlerinin ayrımını öğrenmek, piyasanın nasıl işlediğini kavrayabilmek açısından önemlidir. Özellikle oynaklık dönemlerinde yatırımcı davranışları, trend yapısı ve piyasa duyarlılığı pozisyonların performansını doğrudan etkileyebilir. Özetle uzun ve kısa pozisyonlar yön tahmini yapmakla sınırlı değildir; doğru strateji, doğru risk yönetimi ve doğru zamanlamayla birlikte değerlendirilmesi gereken yapılardır.

Önemli Uyarı

Vadeli işlemler ve kısa/uzun pozisyon, kaldıraç vb. ilişkili işlem seçenekleri Türkiye’de SPK tarafından yasaklanmıştır ve WhiteBIT TR vadeli işlem veya ilgili hizmetleri sunmamaktadır. Bu blog gönderisi yalnızca bilgi verme amaçlı olup, finansal yatırım tavsiyesi, eylem talebi veya bu işlemlerin kısıtlı veya yasak olduğu yargı çevrelerinde bir tanıtım yapma amacıyla sunulmamaktadır. WhiteBIT TR, burada sunulan bilgilerin tamamını yalnızca bilgi ve eğitim sağlama amacıyla vermektedir; içerik hiçbir şekilde yatırım tavsiyesi, teklifi veya daveti niteliği bulundurmaz. Kripto para işlemleri dalgalı piyasa yapısı sebebiyle yüksek risk barındırır ve yasal düzenlemelere tabidir. Herhangi bir işlem yapmadan önce bulunduğunuz ülkenin düzenlemelerini incelemeniz önerilir.

S.S.S.

Long yani uzun pozisyonlu işlem, fiyatın yükselebileceği beklentisiyle açılır; short veya kısa pozisyonlu işlem ise fiyat düşüşünden yararlanma amacıyla kullanılan pozisyondur. Her iki pozisyon da fiyatın yönüne ve kaldıraç oranı vb. değişkenlere göre değer kazanır veya kaybedebilir.

Pozisyon büyüklüğü, işlemde maruz kalınan toplam riski belirlediği için önemlidir; fiyat beklenenin tersine hareket ettiğinde zararlar aynı oranda büyür veya küçülür. Ayrıca doğru ölçeklendirilmiş bir pozisyon, piyasadaki oynaklık arttığında dâhi yatırımcının kontrolünü kaybetmeden süreci yönetmesine yardımcı olur.

Volatilite yükseldiğinde fiyat hareketleri hızlanabileceği için pozisyon yönetimi daha hassas hâle gelir ve Stop-Loss seviyeleri daha sık test edilebilir.